Contenido

Si eres empresario o autónomo debes estar al corriente de los impuestos que tienes que pagar con tu negocio a Hacienda. Uno de ellos, el modelo 303 del IVA (¡no te olvides de presentarlo!). Te explicamos qué es, cuáles son las fechas para abonarlo o cómo hacerlo online, paso a paso.

El modelo 303 del IVA (Impuesto sobre el Valor Añadido) es un formulario que todo empresario o profesional debe rellenar cada tres meses. De esta forma, se realizará el pago fraccionado a Hacienda de la diferencia entre el IVA que hayas cobrado a tus clientes y el que hayas abonado a tus proveedores.

Dicho de otra manera, pagarás trimestralmente a Hacienda la diferencia entre el IVA repercutido en tus facturas de ventas y el IVA soportado en tus facturas de gastos.

Todo empresario o profesional, cuya actividad económica tenga IVA, tendrá que presentar el modelo 303. Sin importar cuál sea el resultado de tu Declaración de la Renta, deberás hacerlo cada trimestre. En este grupo, también se incluyen los promotores inmobiliarios y los arrendadores de bienes o inmuebles.

A excepción de médicos o sanitarios, psicólogos, profesores y todos los trabajadores cuyas actividades estén libres de IVA. Sólo en estos casos no tendrán que cumplimentar el modelo 303. Esto se debe a que sus facturaciones están exentas del Impuesto sobre el Valor Añadido.

Como te decíamos, es una declaración trimestral que coincide con los meses de enero, abril, julio y octubre. Podrás presentarla en las siguientes fechas:

Ten en cuenta que las autoliquidaciones mensuales van del 1 al 30 del mes siguiente al periodo de liquidación o hasta el último día de febrero, si la autoliquidación corresponde al mes de enero.

En caso de que el último día de presentación de la autoliquidación de IVA sea inhábil (sábado o domingo), la fecha límite de presentación se trasladará al día hábil más cercano.

Además, si te toca pagar a Hacienda en tu Declaración y optas por la domiciliación bancaria, tendrás 5 días menos de plazo en cada uno de esos meses (abril, julio, octubre y enero).

Ahora, te contamos cómo rellenar el modelo 303 del IVA. Aunque no es difícil, sí es importante que conozcas muy bien todos los datos que te van a pedir. Entra en la web de la Agencia Tributaria con tu DNI/NIE o con certificado o DNI electrónico. Después, cumplimenta cada sección.

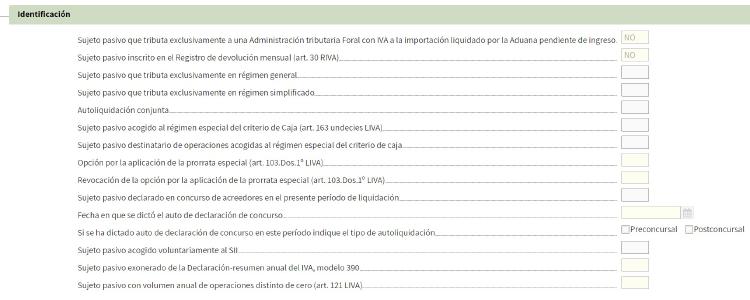

Primero, introduce tu nombre y apellidos o razón social, DNI/NIF y ejercicio fiscal o año y el periodo que corresponda (por trimestres o meses individuales).

Después, te aparecerán varias cuestiones relacionadas con tu actividad económica:

Por ejemplo, si tributas como sujeto pasivo exclusivamente en régimen general o en régimen simplificado. Mientras que el general se aplica a la mayoría de profesionales y empresas, el simplificado sólo es aplicable si cumples estos requisitos, según la AEAT.

Aquí se incluyen el régimen especial del criterio de caja (empresarios y autónomos no tienen que liquidar el IVA de las facturas no cobradas a Hacienda), la aplicación de la prorrata especial (para emisión de facturas con y sin IVA) o si formas parte del REDEME (Registro de Devolución Mensual), entre otros.

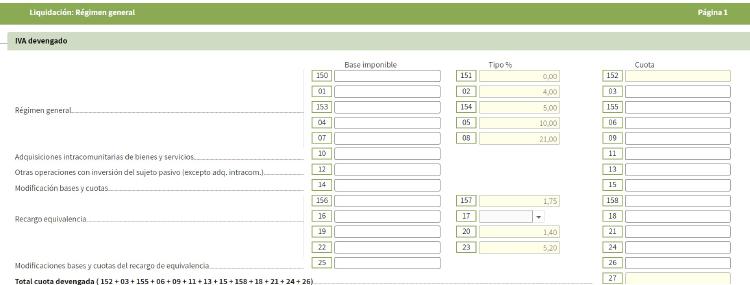

Este apartado tiene tres partes:

Dentro de cada grupo, tendrás que rellenar: la base imponible (comisiones, gastos de transporte, envases y embalajes, seguros, deudas o cualquier otro gasto que se repercuta al destinatario de la operación), el tipo % y la cuota.

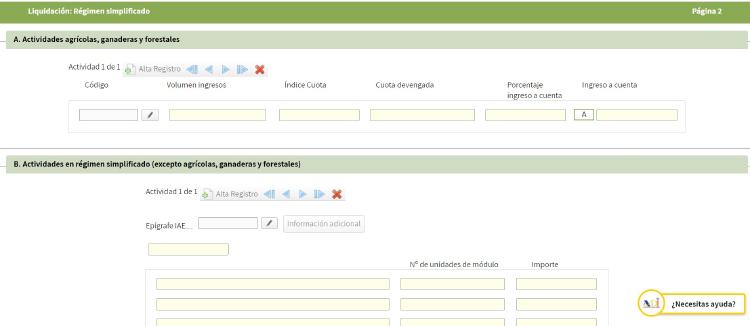

Si en la primera parte del modelo 303 indicaste que trabajas en régimen general, no tendrás que rellenar el régimen simplificado. Este apartado se aplica a los autónomos que cotizan en estimación objetiva (módulos). Se pagan unos impuestos fijos y no en función de cuánto factures por tu negocio.

Para calcular los módulos en el IVA, tendrás que seguir todos los pasos que se te indican en este enlace a la Agencia Tributaria. Rellénalo si realizas algunas de estas actividades:

Cada una de las actividades agrícolas, ganaderas y forestales se identifican con una clave o código numérico (del 1 al 17).

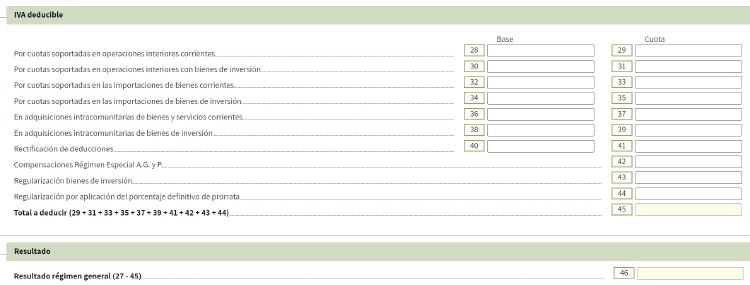

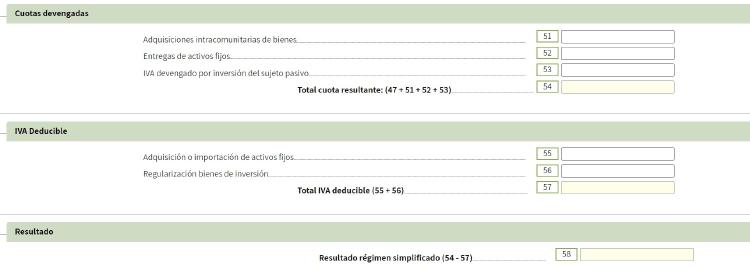

Después, tendrás que indicar algunos datos como: cuota devengada, reducciones o adquisiciones intracomunitarias de bienes (compra de bienes procedentes de otro Estado miembro de la UE). Por último, el IVA deducible y el resultado.

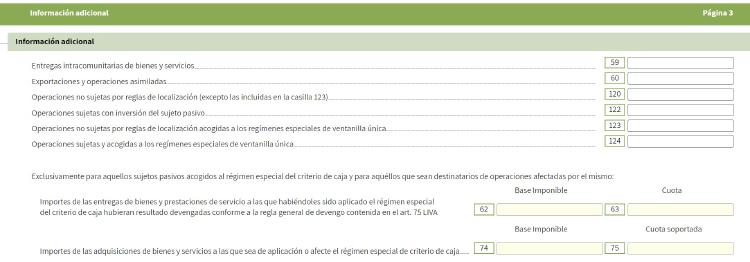

Hace referencia a las entregas intracomunitarias de bienes y servicios (intercambios comerciales entre dos países de la UE), exportaciones (fuera de la UE, según la Ley 37/1992, de 28 de diciembre, del IVA) y otras operaciones.

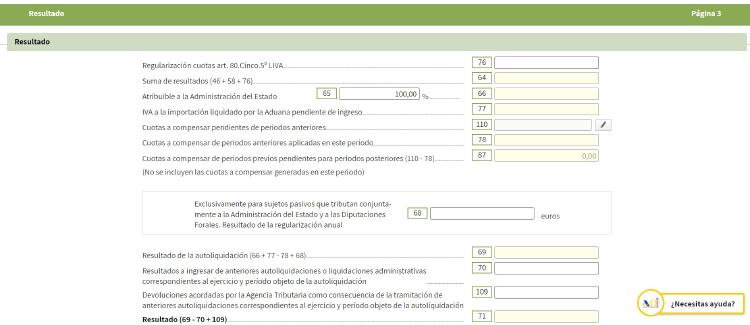

Por último, el resultado del modelo 303 del IVA. La mayoría de las casillas que te explicaremos a continuación, se rellenarán de forma automática con los datos ya indicados anteriormente. Destacamos:

Si el resultado es negativo y tienen que devolverte dinero, tendrás que indicar a continuación a Hacienda tu número de cuenta bancaria. Esperamos haberte ayudado.

En Yoigo Negocios te ayudamos a gestionar tus impuestos si eres empresario o autónomo. Para todo lo que necesites, entra en nuestra web o llámanos al 900 622 500 y estaremos encantados de atenderte.